Do ewentualnej zmiany formy opodatkowania pozostało już tylko 6 dni – przedsiębiorcy mają na to czas do najbliższego poniedziałku, 21 stycznia. Tax Care opisał już zalety i wady skali podatkowej i podatku liniowego. W kolejnym tekście z cyklu „Najlepsza forma opodatkowania” przedstawiamy jeden z uproszczonych sposobów rozliczeń z fiskusem – ryczałt ewidencjonowany.

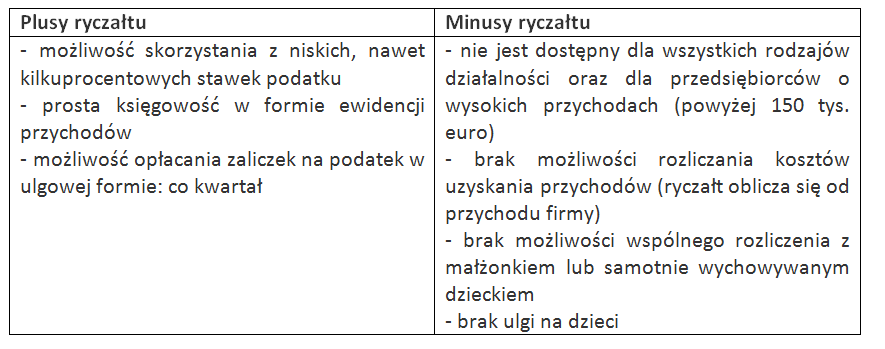

Ryczałt – w przeciwieństwie na przykład do skali podatkowej – nie jest dostępny dla wszystkich podatników. Mogą z niego skorzystać tylko przedsiębiorcy, których roczne przychody nie przekraczają równowartości 150 tys. euro (limit dotyczy firm już funkcjonujących na rynku). W 2013 roku z tej formy opodatkowania będą więc mogli skorzystać przedsiębiorcy, których przychody w 2012 roku nie przekroczyły 615 300 zł. Nie jest to jednak jedyne ograniczenie. Stawki ryczałtu ewidencjonowanego są bardzo zróżnicowane – jest ich pięć i wynoszą od 3% do 20%, a zależą od wykonywanej działalności gospodarczej. Najniższa, 3-proc. stawka dostępna jest między innymi dla przedsiębiorców świadczących usługi w zakresie handlu, natomiast najwyższa, 20-proc. – przeznaczona jest dla przedstawicieli wolnych zawodów (m.in. lekarzy, położnych czy tłumaczy). Stawki ryczałtu mogą więc być bardzo atrakcyjne dla przedsiębiorców, biorąc pod uwagę, że najniższe z nich (3% i 5,5%) są aż o kilkanaście punktów procentowych niższe od podstawowej, 18-proc. stawki podatku obliczanego według skali podatkowej, dostępnej dla wszystkich przedsiębiorców, czy od 19-proc. podatku liniowego. Według Magdaleny Flis, doradcy podatkowego współpracującego z Tax Care, ryczałt jest najczęściej wybierany przez tych podatników, którzy mogą skorzystać właśnie z kilkuprocentowych stawek podatku, natomiast z wyższych firmy rzadko korzystają.

Ryczałtowcy płacą podatki do 20 dnia każdego miesiąca (w niektórych przypadkach możliwe jest także opłacanie zaliczek raz na kwartał), przy czym podatek za grudzień należy zapłacić do końca stycznia następnego roku podatkowego. Do końca stycznia ryczałtowcy muszą również złożyć roczne zeznanie podatkowe (PIT-28). Jeśli ryczałtowiec ma także dochody z innego źródła, na przykład z etatu, musi złożyć odrębny PIT (w przypadku etatu będzie to PIT-37, który należy złożyć do końca kwietnia).

Ryczałtowcy, w przeciwieństwie do przedsiębiorców rozliczających się z fiskusem za pomocą skali podatkowej lub podatku liniowego – nie mają prawa do odliczania kosztów uzyskania przychodów. Jeśli zatem firma ponosi duże koszty, na przykład na inwestycje, może się okazać, że ryczałt będzie dla niej nieopłacalny. Ryczałtowcy mogą odliczyć tylko składki na ubezpieczenia społeczne i zdrowotne. Nie mają możliwości wspólnego rozliczenia z małżonkiem lub samotnie wychowywanym dzieckiem, nie skorzystają również z popularnej ulgi na dzieci (choć są dla nich dostępne inne ulgi wynikające z ustawy o PIT, m.in. ulga rehabilitacyjna czy dla osób osiągających dochody za granicą). Ryczałtowiec może jedynie rozliczyć ulgę na dzieci w sytuacji, gdy osiąga wystarczające dochody z innego źródła, np. z etatu (w dalszym ciągu jednak nie może skorzystać ze wspólnego rozliczenia z małżonkiem lub samotnie wychowywanym dzieckiem). Plusem ryczałtu ewidencjonowanego jest także nieskomplikowana księgowość. Przedsiębiorcy, którzy wybrali ten sposób rozliczeń z fiskusem, zamiast np. księgi przychodów i rozchodów, prowadzą ewidencję przychodów i na tej podstawie wyliczają należny urzędowi skarbowemu podatek. Muszą także przechowywać dowody zakupu towarów i prowadzić wykaz środków trwałych.

Agata Szymborska-Sutton, Tax Care