Roczne rozliczenie podatku dochodowego to czas na skorzystanie z przewidzianych w ustawach ulg, odliczeń i preferencji. Są jednak wyłączenia, które uniemożliwiają skorzystanie z takich rozwiązań. Wiążą się zazwyczaj z wybraną formą opodatkowania. Ograniczenia te dotyczą nie tylko samego podatnika, ale też jego małżonka lub dziecka, z którym zamierza się rozliczyć.

Skala najszerszych możliwości odliczeń…

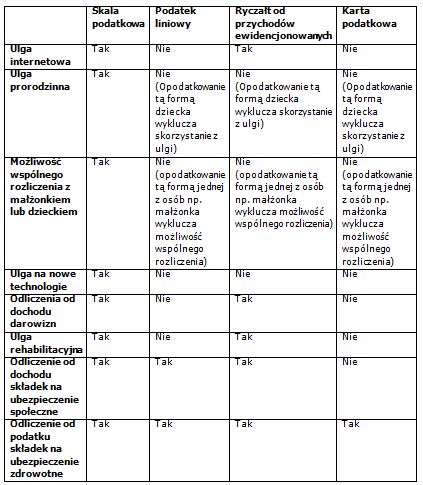

Najszerszy zakres korzystania z ulg został przewidziany dla przedsiębiorców, którzy są opodatkowani według skali podatkowej (stawka 18% do 85 528 zł i 32% od nadwyżki). Oczywiście muszą spełnić warunki pozwalające na zastosowanie danego odliczenia lub preferencji, jednak wszystkie są dla nich dostępne. Wypełniając roczne zeznanie (PIT-36) mogą więc w pierwszej kolejności dokonać odliczeń od dochodu. W katalogu tych odliczeń znajdują się zarówno darowizny na cele realizowane przez organizacje pożytku publicznego, na cele kultu religijnego czy krwiodawstwa. Przedsiębiorcy (i inni podatnicy) opodatkowani według skali mogą odliczyć od dochodu wydatki na używanie internetu (w wysokości faktycznie poniesionej i udokumentowanej, nie wyższej jednak niż 760 zł – tzw. ulga internetowa), a także wydatki na cele rehabilitacyjne (tzw. ulga rehabilitacyjna), czy związane z ułatwieniem wykonywania czynności życiowych przez podatnika będącego osobą niepełnosprawną lub, na którego utrzymaniu są osoby niepełnosprawne. Skala podatkowa pozwala także na zmniejszenie dochodu do opodatkowania o zapłacone składki na ubezpieczenie społeczne, a gdy przedsiębiorca inwestował w nowe technologie, odliczy od podstawy opodatkowania wydatki związane z ich zakupem.

Gdy przedsiębiorca opodatkowany według skali zmniejszy dochód o możliwe dla niego odliczenia może jeszcze zmniejszyć wyliczony podatek. Od podatku odliczy składki na ubezpieczenie zdrowotne (w wysokości 7,75% podstawy wymiaru tej składki), a gdy wychowuje małoletnie dziecko, uczące się do 25. roku życia (lub bez względu na wiek, jeśli otrzymywało zasiłek pielęgnacyjny lub rentę socjalną), może skorzystać z tzw. ulgi prorodzinnej. Pozwala ona na odliczenie od podatku kwoty do wysokości 1112,04 zł w skali roku za każde dziecko.

Uwaga! Z ostatniego rozwiązania nie skorzystają jednak podatnicy, których dzieci uzyskały dochody (łącznie powyżej 3089 zł) opodatkowane według skali lub dochody z kapitałów pieniężnych (np. z inwestycji w papiery wartościowe) Skorzystanie z tej ulgi wykluczają również dochody dziecka, bez względu na wysokość, opodatkowane podatkiem liniowym, ryczałtem od przychodów ewidencjonowanych (wyjątek to prywatny najem) lub kartą podatkową (szerzej ta tematyka została poruszona w odrębnej analizie Tax Care – „Ulga na dzieci: duża korzyść, ale i kłopot z wypełnieniem PIT-u” z dn. 13 marca br.).

…i preferencyjnych rozliczeń

I to nie koniec preferencji. Osoby takie mogą również rozliczyć się wspólnie z małżonkiem, a samotni przedsiębiorcy, którzy wychowują dziecko skorzystają na rozliczeniu się z podatku wspólnie z dzieckiem.

Uwaga! Preferencyjne sposoby opodatkowania zostaną jednak wyłączone gdy małżonek, dziecko lub sam podatnik osiągnie dochód opodatkowany podatkiem liniowym, kartą podatkową lub ryczałtem od przychodów ewidencjonowanych (wyjątek to opodatkowanie w tej formie przychodów z prywatnego najmu). Wspólnie z dzieckiem nie rozliczą się także te osoby, które mają przedsiębiorcze pociechy. Stanie się tak, gdy dochód dziecka opodatkowany według skali lub tzw. dochód giełdowy (opodatkowany na zasadach określonych w art. 30 b ustawy o podatku dochodowym od osób fizycznych) przekroczył w roku, za który składane jest zeznanie 3089 zł.

Ryczałt ewidencjonowany z ograniczeniami

Co prawda termin rozliczenia rocznego dla przedsiębiorców na ryczałcie już minął (składają zeznanie do 31 stycznia) to jednak wciąż mogą skorzystać z niektórych ulg poprzez złożenie korekty zeznania. Przypomnijmy, że ryczałt od przychodów ewidencjonowanych to często niska stawka zastosowana do przychodu (przedsiębiorca nie uwzględnia więc ponoszonych kosztów). Ta forma opodatkowania pozwala na skorzystanie z wszystkich odliczeń przewidzianych w art. 26 ustawy o podatku dochodowym od osób fizycznych (o ile nie zostały one dokonane od dochodów opodatkowanych na podstawie ustawy o podatku dochodowym od osób fizycznych). Oznacza to, że przedsiębiorca opodatkowany ryczałtem od przychodów ewidencjonowanych może zmniejszyć swój przychód o zapłacone składki na ubezpieczenie społeczne, dokonane darowizny. Skorzysta również z tzw. ulgi internetowej i rehabilitacyjnej. Ale uwaga! Ta forma opodatkowania wyklucza wspólne rozliczenie z małżonkiem albo z dzieckiem osoby samotnej. Nie ma również możliwości na odliczenie wydatków na nabycie nowych technologii.

„Ryczałtowcy” nie skorzystają także z ulgi prorodzinnej (czyli możliwości zmniejszenia podatku o 1112,04 zł z tytułu wychowywania każdego dziecka), jeśli obok tej formy opodatkowania nie uzyskują dochodów opodatkowanych na zasadach ogólnych (np. dochody uzyskane z etatu).

Prosta „linia” i pusta „karta”

Opodatkowanie 19-proc. podatkiem liniowym oznacza brak ulg i preferencji. W podobnej sytuacji są przedsiębiorcy, którzy wybrali kartę podatkową. Jedyną możliwością zmniejszenia podstawy opodatkowania to dla „liniowcy” odliczenie zapłaconych składek na ubezpieczenie społeczne. Podatek natomiast może zmniejszyć o składkę na ubezpieczenie zdrowotne. Z tej ostatniej, a jednocześnie jedynej możliwości, skorzystają także „kartowicze”.

Przedsiębiorcy opodatkowani jedną z tych form skorzystają z możliwych szerszych odliczeń, gdy jednocześnie uzyskiwali dochód opodatkowany według skali lub przychód opodatkowany ryczałtem.

Uwaga! Tekst nie zawiera szczegółowego omówienia warunków, w tym ustawowych limitów odliczeń, lecz ma na celu przedstawienie, z jakich rozwiązań mogą skorzystać przedsiębiorcy uwzględniając wybraną przez nich formę opodatkowania.

Podstawa prawna: art. 6, 26, art. 26c, art. 27f ustawy o podatku dochodowym od osób fizycznych (t.j.-Dz. U. z 2010 r. Nr 51, poz. 307, z późn. zm.), art. 11, art. 31 ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne (Dz. U. nr 144, poz. 930 z późn. zm.).

Katarzyna Rola-Stężycka, Tax Care